现在是2024/10/7 16:51:24

劳务派遣是建筑企业解决用工问题常见的形式之一,那么劳务派遣公司从事劳务派遣业务收到用工单位的款项该如何开具差额发票?下面我们就以案例形式展开,将劳务派遣差额计税等相关问题一次性说明白。

一、案例

A劳务派遣公司是一般纳税人采用简易计税方法缴纳增值税。2020年6月要收取B用工单位支付的劳务派遣费用100万元(含税),其中:10万元是管理费,90万元是代劳务派遣公司支付的劳务派遣员工工资、福利和社会保险费用。那么,劳务派遣公司可以如何开具差额发票?

简易纳税

二、一般纳税人简易差额计税三种开票方式

接上面案例,A劳务派遣公司一般纳税人选择采取简易计税方法,按5%征收率来开具发票。需要注意:这里的简易计税是一种差额的计税方式,具体有三种开票方式。

(一)利用开票系统里的“差额开票”功能开具

录入含税销售额100万元和扣除额90万元,系统自动计算不含税金额99.52万元和税额0.48万元,税率栏为“*”。备注栏自动打印“差额征税:90万元”字样。这样,B用工单位可以抵扣进项税额0.48万元。

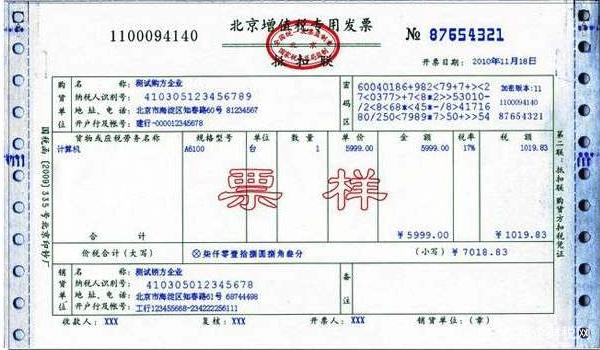

开具发票

(二)开具一张增值税普通发票+一张增值税专用发票

1、适用情形:如果B用工单位索要增值税专用发票。

2、开票内容:

专票——人力资源服务——劳务派遣服务费/管理费10万元

普票——人力资源服务——工资及社保费90万元

3、普通发票价税合计90万元,不含税金额85.72万元,税额4.28万元;专用发票价税合计10万元,不含税金额9.52,税额0.48万元;两张发票含税价合计100万元,不含税金额合计95.24万元,税额合计4.76万元。这样,B用工单位可以抵扣进项税额0.48万元。

(三)开具一张增值税普通发票

1、适用情形:如果B用工单位不需要增值税专用发票,A劳务派遣单位可开普票。

2、分两行开具内容:

第一行——人力资源服务——劳务派遣服务费/管理费10万元

第二行——人力资源服务——工资及社保费90万元

3、价税合计100万元,不含税金额95.24万元,税额4.76万元。这样,B用工单位取得普通发票不能抵扣进项税额。

实务中:有些地区如陕西省国家税务局就未启用第一种系统差额征税的开票方式。A劳务派遣公司应该根据B用工单位的实际用票需求,采用第二种或第三种方式开票。

一般纳税人

而一般纳税人和小规模纳税人在劳务派遣差额征税开票上适应的政策也是不一样的。

小规模纳税人差额征税会计处理

财政部关于印发《营业税改征增值税试点有关企业会计处理规定》的通知(财会〔2012〕13号)规定:企业接受应税服务时,按规定允许扣减销售额而减少的应交增值税,借记"应交税费——应交增值税"科目,按实际支付或应付的金额与上述增值税额的差额,借记"主营业务成本"等科目,按实际支付或应付的金额,贷记"银行存款"、"应付账款"等科目.

对于期末一次性进行账务处理的企业,期末,按规定当期允许扣减销售额而减少的应交增值税,借记"应交税费——应交增值税"科目,贷记"主营业务成本"等科目.

一般纳税人按照简易计税方法的差额征税会计处理

企业接受应税服务时,按规定允许扣减销售额而减少的销项税额,借记"应交税费——未交增值税"科目,按实际支付或应付的金额与上述增值税额的差额,借记"主营业务成本"等科目,按实际支付或应付的金额,贷记"银行存款"、"应付账款"等科目.

特别提醒:因一般纳税人按照简易计税方法差额纳税,简易计税方法的应纳税额对应的科目是"应交税费——未交增值税",其抵减的销项税额不能抵减一般计税方法的销项税额,所以没有按照财会〔2012〕13号规定的,在"应交税费——应交增值税"增设"营改增抵减的销项税额"科目下核算,在"应交税费——未交增值税"科目下核算"按规定允许扣减销售额而减少的应交增值税"。

【相关内容】

选择差额纳税的纳税人,向用工单位收取用于支付给劳务派遣员工工资、福利和为其办理社会保险及住房公积金的费用,不得开具增值税专用发票,可以开具普通发票。

劳务派遣服务,是指劳务派遣公司为了满足用工单位对于各类灵活用工的需求,将员工派遣至用工单位,接受用工单位管理并为其工作的服务。

以上就是关于劳务派遣公司差额征税开票上的一些相关知识了,希望能够对大家有帮助。

版权所有@陕西能源电力运营有限公司 备案号 陕ICP备19009613号

公司地址:西安经济技术开发区未央路136号东方濠璟商务大厦第21、22层

电话:029-86520095 传真:029-86520060 邮编:710016